Claves del día

Los bonos soberanos y el S&P Merval operaron de forma dispar en el inicio de la semana. Leve desaceleración en la inflación de CABA

Argentina

Los bonos soberanos en dólares cayeron por tercera rueda consecutiva. En este sentido, los títulos bajo ley extranjera retrocedieron -0,7% en promedio, y aquellos bajo ley local anotaron una baja de -0,4%. Los bonos menos favorecidos fueron el AL41 (-1,0%) y el GD46 (-0,9%). El riesgo país avanzó hacia los 575 puntos básicos.

En paralelo, los soberanos en pesos exhibieron leves movimientos mixtos en los activos. Los más favorecidos fueron los duales con opción TAMAR con una suba de +0,4% promedio. En tanto, los títulos a tasa fija y los bonos CER operaron de forma estable.

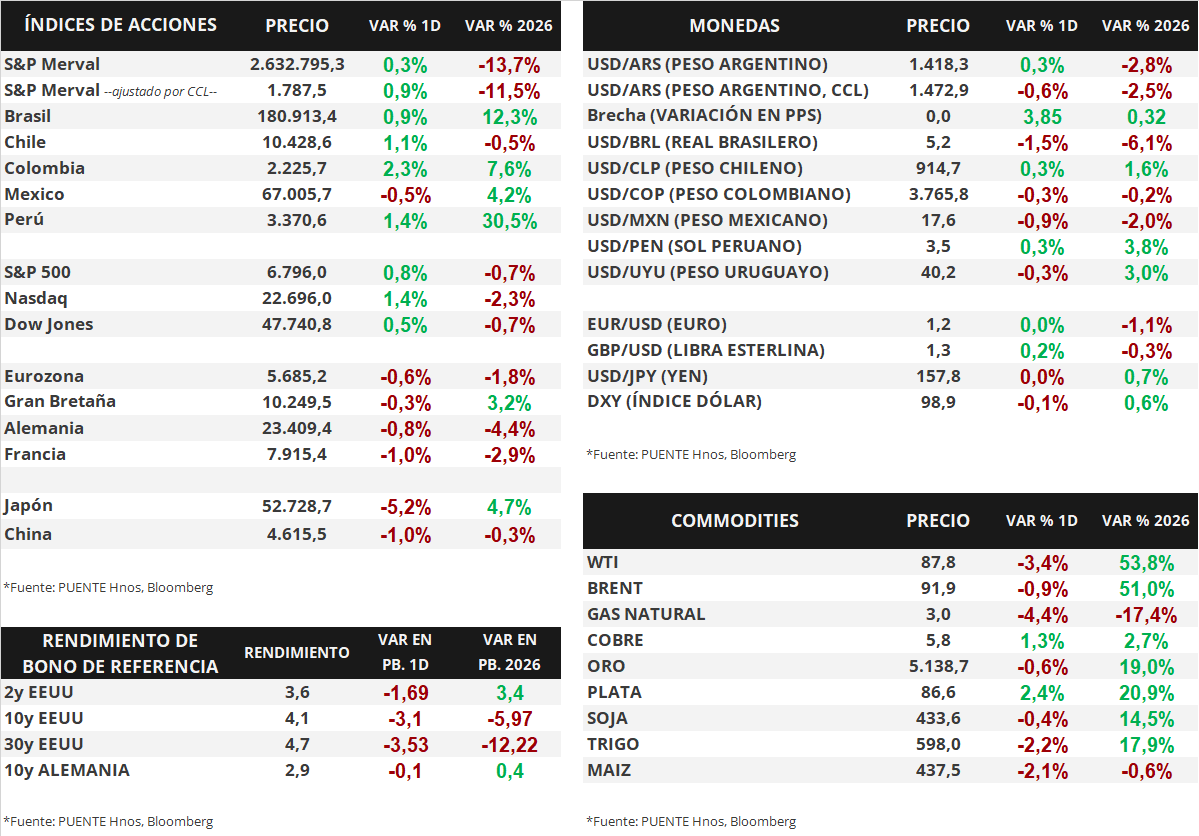

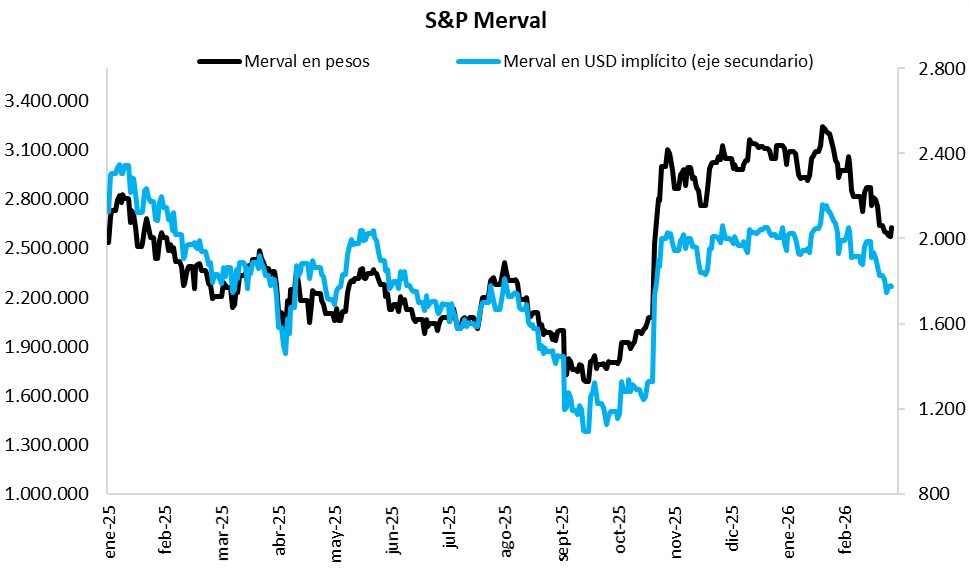

El índice de acciones S&P Merval experimentó un alza diaria de +0,3%. En esta ocasión, destacaron los avances de TGNO4 (+5,0%), METR (+3,5%) y SUPV (+3,4%); en contraste, las menos favorecidas fueron YPFD (-2,3%) y TXAR (-1,4%). El índice medido en dólares (CCL) alcanzó los 1.787,5 puntos tras un avance de +0,9%.

El tipo de cambio mayorista (Com. A3500) subió +0,3% y cerró en $1.418,3 por dólar. La distancia contra la banda superior cambiaria ($1.622) se mantuvo en 14,4%. El tipo implícito en bonos (CCL) cayó -0,6% y cerró en $1.472,0 por dólar, la brecha con respecto al A3500 es de 3,9%.

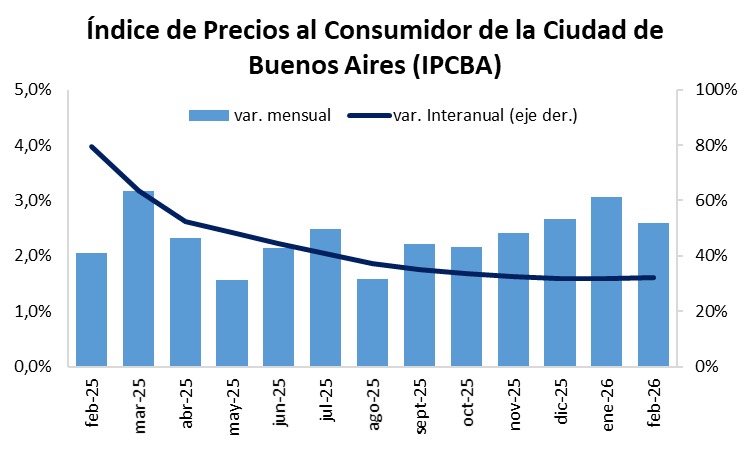

El Índice de Precios al Consumidor de la Ciudad de Buenos Aires (IPCBA) marcó una suba de +2,6% mensual en febrero de 2026, desacelerándose -0,5 puntos porcentuales respecto al dato de enero. Por el lado de los bienes, hubo un avance de +1,9% en el mes, mientras que los servicios subieron +3,0%. De este modo, la variación interanual del IPCBA fue de +32,4%.

En el día de hoy, el Ministerio de Economía dará a conocer las condiciones de la primera licitación de marzo, que tendrá lugar el día jueves.

Internacional

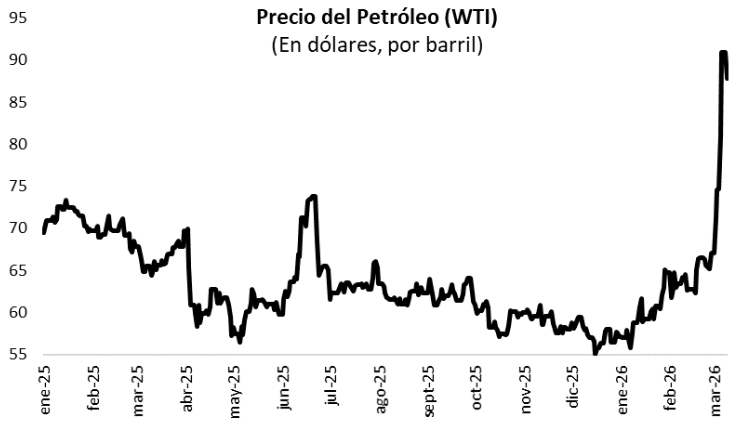

El petróleo operó con elevada volatilidad en la apertura de la semana

El petróleo fue el protagonista de la jornada de ayer, ante la escalada de las tensiones geopolíticas derivadas del conflicto entre Irán y la coalición Estados Unidos-Israel, sumado al bloqueo del Estrecho de Ormuz. La presión sobre el suministro impulsó al barril de WTI a cotizar por encima de los USD 115 durante las primeras horas del día. Sin embargo, tras las declaraciones del presidente Donald Trump, quien afirmó que la campaña militar está "prácticamente terminada" y que las capacidades defensivas de Irán han sido severamente degradadas, los precios registraron un descenso brusco. El barril de crudo finalizó la sesión por debajo de los USD 90, revirtiendo la suba e incluso por niveles debajo del cierre del viernes.

Los principales índices de acciones estadounidenses cerraron con subas el lunes. El S&P 500 ganó un +0,6%, el Nasdaq un +1,4% y el Dow Jones avanzó +0,5%. De esta manera, en lo que va del año los índices acumulan variaciones de -0,7%, -2,3% y -0,7%, respectivamente.

En lo que respecta a los rendimientos de los bonos del Tesoro norteamericano, la curva se aplanó levemente. El rendimiento del bono a 1 año subió desde 3,53% hasta 3,54%, mientras el bono a 3 años bajó levemente su rendimiento desde 3,59% hasta 3,57%. De la misma manera, en el tramo a 10 años el rendimiento bajó desde 4,14 hasta 4,11%.

Fuente: PUENTE Hnos, Bloomberg

Los activos argentinos cerraron de forma mixta el viernes, y señales dispares en la actividad económica de enero

Argentina

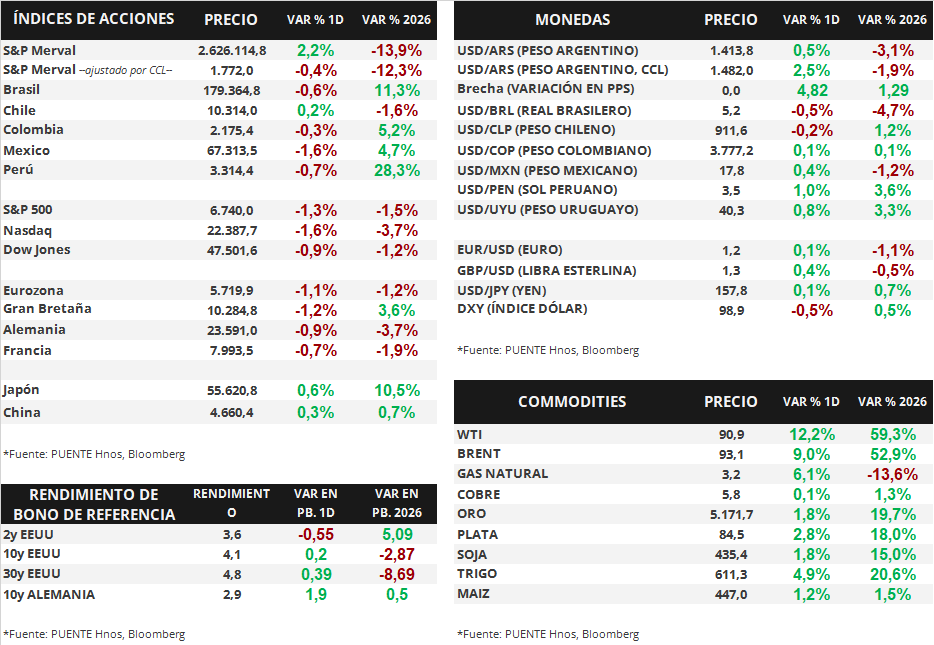

Los bonos soberanos en dólares finalizaron la jornada del viernes a la baja. Aquellos bajo ley extranjera cayeron -1,2% en promedio, y los títulos bajo ley local en -1,1%. Los bonos más rezagados fueron el AL35 (-1,6%) y el GD35 (-1,5%). En efecto, el riesgo país fluctúa en la zona de los 565 puntos básicos.

Por su parte, el índice de acciones S&P Merval avanzó +2,2% diario. Las acciones más favorecidas fueron TXAR (+7,5%), ALUA (+6,6%) e YPFD (+5,8%). No obstante, el índice medido en dólares (CCL) cayó -0,4% y cerró la semana en 1.772 puntos.

El Banco Central compró +USD 291 millones en el mercado de cambios en la primera semana de marzo. De este modo, registra un saldo comprador acumulado de +USD 3.003 millones en el año y las reservas internacionales brutas llegan a USD 46.004 millones.

El tipo de cambio mayorista (Com. A3500) cerró en $1.413,8 por dólar tras un alza diaria de -0,5%. La distancia contra el techo de la banda cambiaria ($1.618) es del 14,4%. El tipo implícito en bonos (CCL) avanzó +2,5% y alcanzó los $1.482,0 por dólar, la brecha entre ambas cotizaciones es de 4,8%.

El Índice de producción industrial (IPI) manufacturero subió +3,1% mensual en enero de 2026 en la medición desestacionalizada, mientras que la variación interanual fue de -3,2%. En tanto, el Indicador sintético de la actividad de la construcción (ISAC) se mantuvo sin cambios en el mes, al tiempo que exhibió un alza interanual de +1,2%.

En el día de hoy será publicado el índice de Precios al Consumidor de la Ciudad de Buenos Aires referente al mes de febrero de 2026.

Internacional

En Estados Unidos, los datos de empleo sorprendieron negativamente el viernes

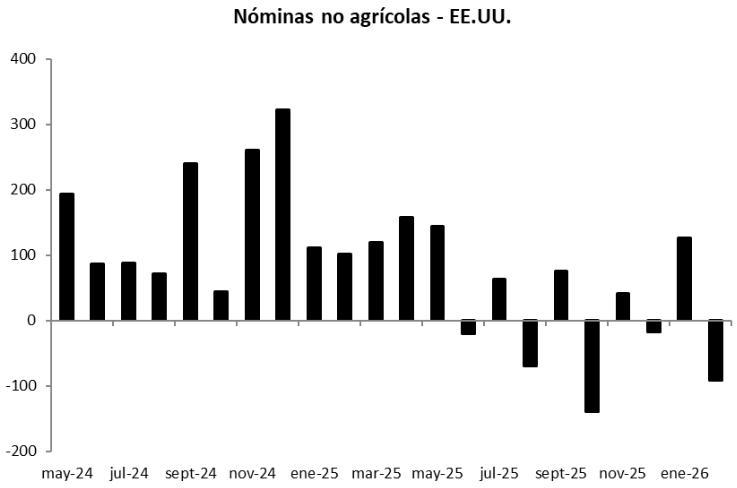

El pasado viernes se publicaron los datos de empleo oficiales en Estados Unidos. Para febrero, se esperaba que se hayan creado +55.000 puestos de trabajo en el mes, pero el dato fue de una caída de -92.000 en el período. Por otra parte, el desempleo se ubicó en 4,4%, por encima del 4,3% esperado por el consenso de analistas.L

os principales índices de acciones estadounidenses retrocedieron al final de la semana. El S&P 500 cayó un -1,3%, el Nasdaq un -1,6% y el Dow Jones retrocedió -0,9%. De esta manera, en lo que va del año los índices acumulan variaciones de -1,5%, -3,7% y -1,2%, respectivamente.

En lo que respecta a los rendimientos de los bonos del Tesoro norteamericano, la curva no sufrió grandes movimientos. El rendimiento del bono a 1 año bajó desde 3,57% hasta 3,53%, el bono a 3 años también bajó levemente su rendimiento desde 3,60% hasta 3,59%, y en el tramo a 10 años el rendimiento se mantuvo sin cambios en 4,14%.

Fuente: PUENTE Hnos, Bloomberg