Semanal de mercados

Informe Semanal de Mercados

En Estados Unidos, durante febrero se registró la pérdida de -92 mil puestos de trabajo, en contraste con la expectativa de los analistas, que era la creación de 55 mil nuevos puestos de trabajo. Por su parte, la tasa de desempleo se elevó ligeramente hasta el 4,4%, por encima de lo esperado. En este entorno, los rendimientos de los bonos del Tesoro americano se ampliaron en todos los vencimientos, principalmente en los tramos medio y largo de la curva, con el bono a 1 año finalizando en 3,53% y aquel a 10 años en 4,14%. Esta semana, la atención estará centrada en el frente geopolítico mientras se aguardan definiciones del conflicto en Medio Oriente. Asimismo, se divulgará la inflación de febrero, para la cual se estima un incremento interanual de +2,4% tanto en la medición tradicional como en la que excluye alimentos y energía (núcleo), y el índice de precios de gasto en consumo personal de los hogares (PCE) -referencia de la Reserva Federal (Fed) para tomar decisiones sobre la tasa de interés- de enero, siendo la expectativa un incremento de +2,8% y de +3,1% interanual en la núcleo. Con riesgos inflacionarios persistentes, se prevé que la tasa de referencia permanezca en el nivel actual por un tiempo (hoy en 3,75%), y vuelva a flexibilizarse en algún momento del año, aunque manteniéndose en niveles elevados históricamente. De este modo, luce conveniente asegurar rendimientos nominales más altos hoy frente a los que podrían conseguirse más adelante para bonos con grado de inversión, siendo propicio posicionarse en tramos hasta 5 años de duración. En Argentina, hubo una nueva actualización sobre las expectativas de inflación y tipo de cambio. Además, los ingresos tributarios registraron una caída interanual real en febrero de 2026. Los activos argentinos operaron a la baja en su mayoría en la primera semana de marzo, mientras que el Banco Central registró nuevas compras de divisas en el mercado de cambios. El foco de atención de esta semana estará en el dato de inflación a nivel nacional de febrero de 2026 y sobre la licitación de deuda del Tesoro Nacional.

Monitor Semanal

Internacional

La atención de la semana en Estados Unidos estará en el plano geopolítico, a la espera de definiciones por la escalada del conflicto en Medio Oriente. Además, se publicará el índice de precios al consumidor de febrero, proyectándose un alza interanual de +2,4% tanto en la medición tradicional como en la núcleo. Asimismo, se dará a conocer la inflación PCE -medida preferida de la Fed para decisiones de política monetaria- de enero, siendo la expectativa un incremento anual de +2,8% y de +3,1% en la núcleo. En Latinoamérica también se dará a conocer la evolución de los precios minoristas de febrero en Brasil y México, siendo los últimos registros subas interanuales de +4,4% y +3,8% , respectivamente.

En Estados Unidos, durante febrero se registró la pérdida de -92 mil puestos de trabajo, en contraste con la proyección del consenso de analistas de creación de 55 mil nuevos puestos de trabajo y del dato revisado de enero (126 mil puestos). Por su parte, la tasa de desempleo se ubicó en 4,4% frente al 4,3% esperado.

En tanto, las ventas minoristas -indicador proxy de actividad- de enero anotaron una baja de -0,2% mensual, raletizándose por segundo mes consecutivo; mientras que en la comparación interanual avanzaron un +3,2% interanual.

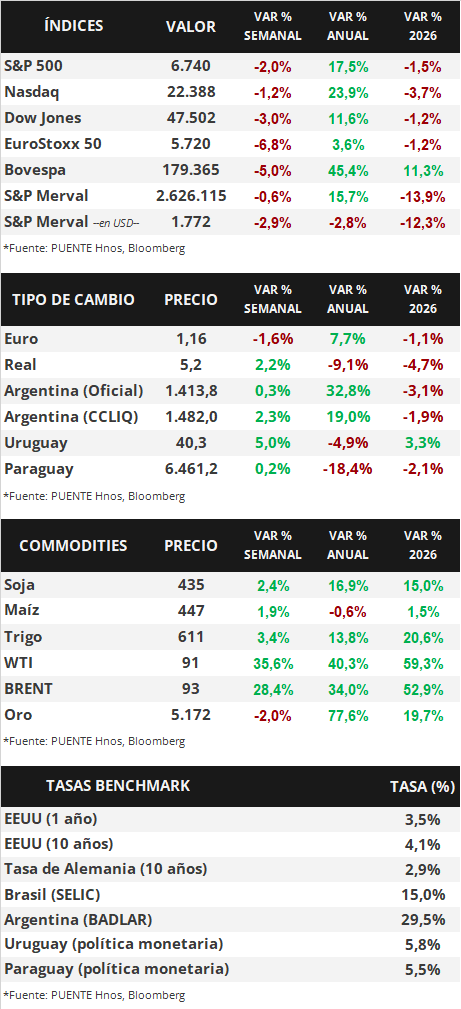

En este contexto, los rendimientos de los bonos del Tesoro americano se ampliaron en todos los vencimientos en la semana, principalmente en el tramo medio y largo de la curva. De este modo, el bono a 1 año pasó de 3,47% a 3,53%, el de 3 años de 3,39% a 3,59% y el de 10 años de 3,96% a 4,14%. En tanto, los principales índices de acciones de Estados Unidos cerraron a la baja, en un contexto donde la volatilidad -medida por el índice Vix- promedió los 24 puntos ante la escalada en las tensiones por el conflicto en Medio Oriente.

En la Eurozona, la estimación final del PBI del 4° trimestre de 2025 arrojó un crecimiento de +1,2% interanual y +0,2% trimestral, levemente por debajo de lo esperado, finalizando el año con una expansión del +1,4%. Por otro lado, la inflación preliminar de febrero anotó un aumento interanual de +1,9% y +2,4% en la medición núcleo, superando las previsiones de +1,7% y +2,2%, respectivamente, y acelerándose frente a enero en todos los casos. En este contexto, el euro finalizó con una baja de -1,6% hasta 1,16 dólares por euro.

En Latinoamérica, el PBI de Brasil del 4° trimestre de 2025 avanzó +1,8% interanual, en línea con lo proyectado, y +0,1% trimestral. Con este desempeño, la economía exhibió un crecimiento de +2,3% anual, ralentizándose el ritmo de expansión frente a 2024. En otro orden, en Chile la inflación de febrero subió +2,4% interanual, sin cambios a nivel mensual, cuando se esperaban registros de +2,5% y +0,1% en cada caso.

Argentina

La atención de la semana, en materia de datos, estará en el Índice de Precios al Consumidor (IPC) de febrero de 2026 que tendrá difusión el día jueves. En este sentido, el Relevamiento de Expectativas del Mercado (REM) prevé un alza de +2,7% mensual. Por su parte, ése mismo día, el Tesoro Nacional realiza la primera licitación de marzo, el menú de instrumentos a licitar se dará a conocer el martes.

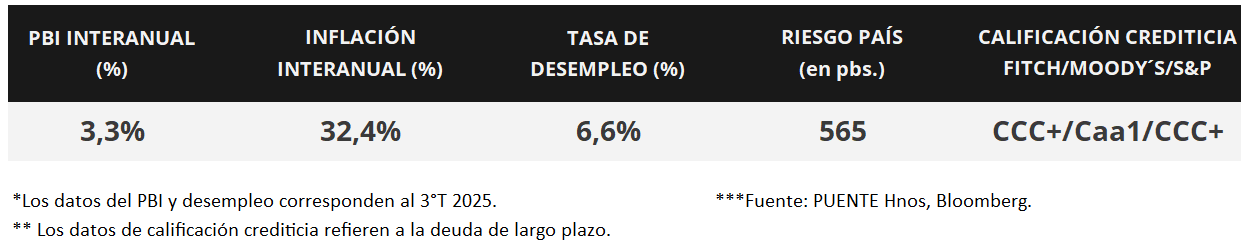

Los bonos soberanos en dólares operaron a la baja en la primera semana de marzo. Aquellos bajo ley extranjera retrocedieron -0,9% en promedio; en tanto, los títulos bajo ley local vieron una baja de -1,2%. Los bonos menos favorecidos fueron el AE38 (-1,4%) y el AL41 (-1,2%). En efecto, el riesgo país avanzó hacia la zona de los 565 puntos básicos.

Los bonos soberanos en pesos experimentaron movimientos al alza en la mayoría de los activos en la semana. Los más destacados fueron los bonos ajustados por CER (+0,8%) y los bonos duales con opción TAMAR (+0,7%). En menor medida, siguieron los títulos Dollar Linked (+0,6%).

El índice de acciones S&P Merval exhibió una leve baja semanal de -0,6%. Las acciones menos favorecidas fueron SUPV (-9,4%), BMA (-7,4%) y CEPU (-6,9%); en contraste, las subas más destacadas se encontraron en TRAN (+8,7%), YPFD (+8,5%) y TXAR (+6,8%). El índice medido en dólares (CCL) cayó -2,9% y cerró en 1.772 puntos.

Por su parte, el Banco Central compró +USD 291 millones en el mercado de cambios en la última semana. En efecto, registra un saldo comprador acumulado de +USD 3.003 millones en el año y las reservas internacionales brutas llegan a USD 46.004 millones.

En febrero de 2026, los ingresos tributarios cayeron en términos reales en torno al -9% interanual tras totalizar una recaudación de $16,3 billones, siendo el séptimo mes de contracción real. En términos nominales, el incremento de los ingresos fue de +20,1% interanual.

Informe Semanal de Mercados

En Estados Unidos entraron en vigencia los aranceles del 10% global sobre las importaciones anunciados por Donald Trump, tras el fallo de la Corte Suprema que invalidó los fijados en abril pasado. Por otro lado, se conoció la evolución de la inflación mayorista de enero, que anotó un alza de +3,6% interanual en la medición que excluye alimentos y energía (núcleo), superando el +3,0% esperado por los analistas. En este entorno, los rendimientos de los bonos del Tesoro americano se comprimieron a lo largo de toda la curva en la semana, con el bono a 1 año finalizando en 3,5% y aquel a 10 años en 4,0%. Esta semana, la atención estará en el plano geopolítico, tras la intervención militar junto a Israel en territorio iraní durante el fin de semana. En términos económicos, se publicarán los datos del mercado laboral de febrero, siendo la expectativa la creación de 60 mil nuevos puestos de trabajo y un desempleo estable en 4,3%. De acuerdo a declaraciones de diversos miembros de la Reserva Federal (Fed), la postura actual de política monetaria permite balancear el doble mandato de la entidad: pleno empleo y estabilidad de precios. Puesto que los riesgos inflacionarios aún persisten, la expectativa es que la tasa de referencia permanezca en el nivel actual por un tiempo (hoy en 3,75%), y vuelva a flexibilizarse en algún momento del año, aunque manteniéndose en niveles elevados históricamente. Por ello, resulta conveniente asegurar rendimientos nominales más altos hoy frente a los que podrían conseguirse más adelante para bonos con grado de inversión, siendo propicio posicionarse en tramos hasta 5 años de duración. En Argentina, el Gobierno licitó un nuevo bono soberano en dólares bajo ley local con vencimiento en 2027. En tanto, los bonos ajustados por CER de menor duración predominaron la segunda licitación de pesos del Tesoro Nacional. Asimismo, los bonos soberanos en dólares y el S&P Merval mostraron bajas generalizadas en la última semana y en el mes de febrero. En la semana, se dará a conocer el Relevamiento de Expectativas de Mercado (REM) y serán publicados los ingresos tributarios de febrero de 2026 junto a indicadores anticipados de la actividad económica de enero.

Monitor Semanal

Internacional

La atención de la semana en Estados Unidos estará en el plano geopolítico, luego de la intervención militar en Irán en conjunto con Israel. En paralelo, se conocerán los datos de empleo de febrero, proyectándose la creación de 60 mil nuevos puestos de trabajo y la tasa de desempleo en 4,3%, y en la evolución de las ventas minoristas -indicador proxy de actividad- de enero. En la Eurozona se publicará la estimación final del Producto Bruto Interno (PBI) del 4° trimestre, siendo la expectativa un +1,3% interanual, y la inflación preliminar de febrero, esperándose un alza interanual de +1,7% y +2,2% en la medición que excluye alimentos y energía (núcleo). En Latinoamérica se conocerá el PBI del 4° trimestre en Brasil, previéndose un +1,6% interanual, mientras que en Chile se divulgará la inflación de febrero.

Durante el fin de semana, Estados Unidos e Israel lanzaron una operación militar en Medio Oriente, que llevó a la muerte del ayatollah Ali Khamenei, líder iraní durante casi cuatro décadas. La contraofensiva de Teherán con misiles y drones afectó varios territorios vecinos, mientras que se procedió al bloqueo del Estrecho de Ormuz, vía marítima por el que se transporta alrededor de un quinto del petróleo a nivel global. Se espera un inicio de semana con volatilidad en los mercados mundiales, y un incremento en las cotizaciones del crudo.

En Estados Unidos entraron en vigencia los aranceles del 10% dispuestos por Donald Trump la semana pasada, tras el fallo adverso de la Corte Suprema que anuló los fijados en abril de 2025. En este caso, la vigencia inicial es de 150 días, aunque el Congreso podría extenderlos. Por otro lado, la inflación mayorista de enero resultó superior a lo previsto en todos los casos, al registrar una suba de +0,5% mensual y +2,9% interanual (frente al +2,6% esperado), y de +0,8% mensual y +3,6% anual (versus el +3,0% pronosticado) en la medición núcleo.

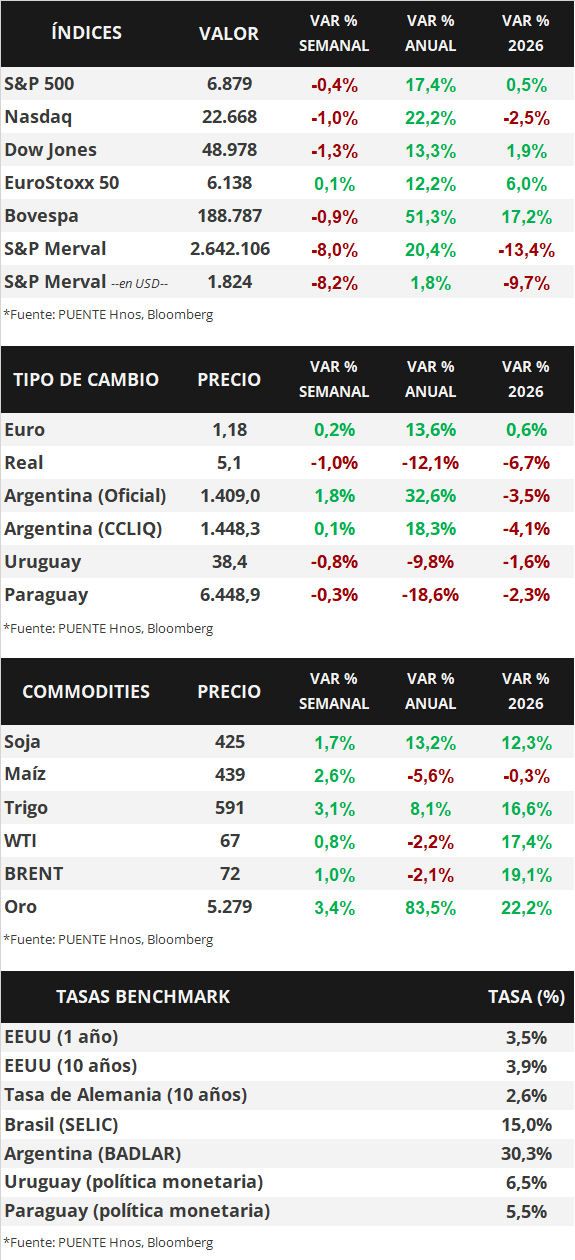

Asimismo, se conocieron diversas declaraciones de miembros de la Fed, los cuales destacaron que hay una visión más optimista sobre el mercado laboral pero aún persisten las presiones inflacionarias, de modo que deben mantener la cautela hasta que se observen señales de una convergencia hacia el objetivo de la entidad de +2,0% de mediano plazo. En tal sentido, afirmaron que la postura de política monetaria actual resulta adecuada para equilibrar el doble mandato de la entidad. En este contexto, los rendimientos de los bonos del Tesoro americano se comprimieron en todos los vencimientos en la semana, principalmente en el tramo medio y largo de la curva. De este modo, el bono a 1 año pasó de 3,51% a 3,47%, el de 3 años de 3,5% a 3,39% y el de 10 años de 4,08% a 3,96%. En tanto, los principales índices de acciones de Estados Unidos cerraron negativos, con el S&P 500 anotando un -0,6% semanal.

En lo que respecta a la temporada de balances corporativos del 4° trimestre de 2025, la semana pasada reportó Nvidia, la última de las “7 Magníficas” que faltaba, presentando beneficios por acción (BPA) de USD 1,62 e ingresos por USD 68.100 millones, superando las expectativas. Esta semana se conocerán los resultados de Alibaba y Reckitt Benckiser, entre las empresas más destacadas. Vale destacar que el 96% de las compañías del S&P 500 ya publicó sus balances, con el 73% de ellas superando las proyecciones tanto de ganancias como de ingresos. En conjunto, las ganancias registran un avance de +14,2% anual y los ingresos del +9,4%, ambos desempeños superando los estimados de finales de diciembre.

En la Eurozona, la inflación de enero se desaceleró frente a diciembre, al anotar un -0,6% mensual frente al -0,5% esperado, y +1,7%% interanual, en tanto, en la medición núcleo marcó -1,1% mensual y +2,2% interanual. Con este entorno, el euro finalizó con un alza de +0,3% hasta 1,18 dólares por euro.

Argentina

La atención de la semana, en materia de datos, estará en el Relevamiento de Expectativas de Mercado (REM) que será publicado el día jueves por el Banco Central (BCRA). Además, en la jornada del lunes tendrá difusión la recaudación tributaria de febrero por parte de ARCA. Asimismo, el viernes se dará a conocer el Índice de Producción Industrial manufacturero y el Indicador Sintético de la Actividad de la Construcción (ISAC) de enero de 2026.

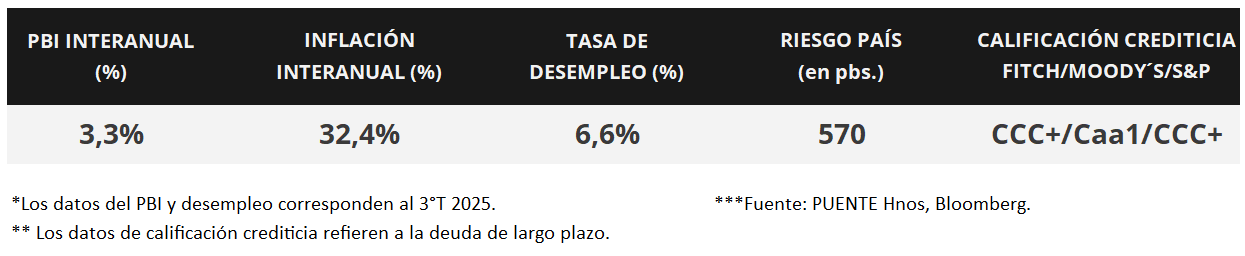

Los bonos soberanos en dólares retrocedieron en la última semana. Tanto los títulos bajo ley extranjera como local cayeron -1,9% en promedio. A su vez, en el acumulado de febrero tuvieron bajas de -2,1% y -1,6% en cada caso. Los bonos más rezagados del mes fueron el AL35 (-3,0%) y AL41 (-2,9%). En tanto, el riesgo país se posicionó en torno a los 570 puntos básicos.

En paralelo, los soberanos en pesos más favorecidos de la semana fueron los títulos a tasa fija (+2,0%) y los Dollar Linked (+2,0%). Asimismo, en febrero, los bonos ajustados por CER y los bonos duales con opción TAMAR destacaron con subas acumuladas de +4,9% y +4,7% en cada caso.

El índice de acciones S&P Merval retrocedió -8,0% semanal, mientras el índice medido en dólares (CCL) cayó -8,2% y cerró en 1.824,3 puntos. En febrero, el S&P Merval acumuló una baja de -17,4% medido en pesos, donde las acciones más rezagadas fueron COME (-31,0%) y las bancarias BBAR (-28,4%), BMA (+12,7%) y SUPV (-26,0%). En tanto, la baja mensual medida en dólares fue de -14,3%.

El Banco Central compró +USD 300 millones en el mercado de cambios en la última semana. De este modo, el saldo comprador acumulado en febrero fue de +USD 1.555 millones. En efecto, las reservas brutas totalizan USD 45.560 millones.

El Tesoro colocó USD 250 millones de un nuevo bono soberano en dólares con vencimiento en octubre de 2027 (AO27) y cupón del 6% a un rendimiento efectivo anual (TIREA) de 5,89%.

En la licitación de pesos, el Tesoro adjudicó un total de $6,7 billones y renovó el 93,3% de los vencimientos. En esta oportunidad el gobierno no licitó LECAPs y hubo una mayor demanda por títulos ajustados por CER de más corto plazo, en particular, la LECER con vencimiento en may-26 concentró el 56,6% del total adjudicado con un rendimiento efectivo anual (TIREA) de CER +1,9%.