Semanal de mercados

Informe Semanal de Mercados

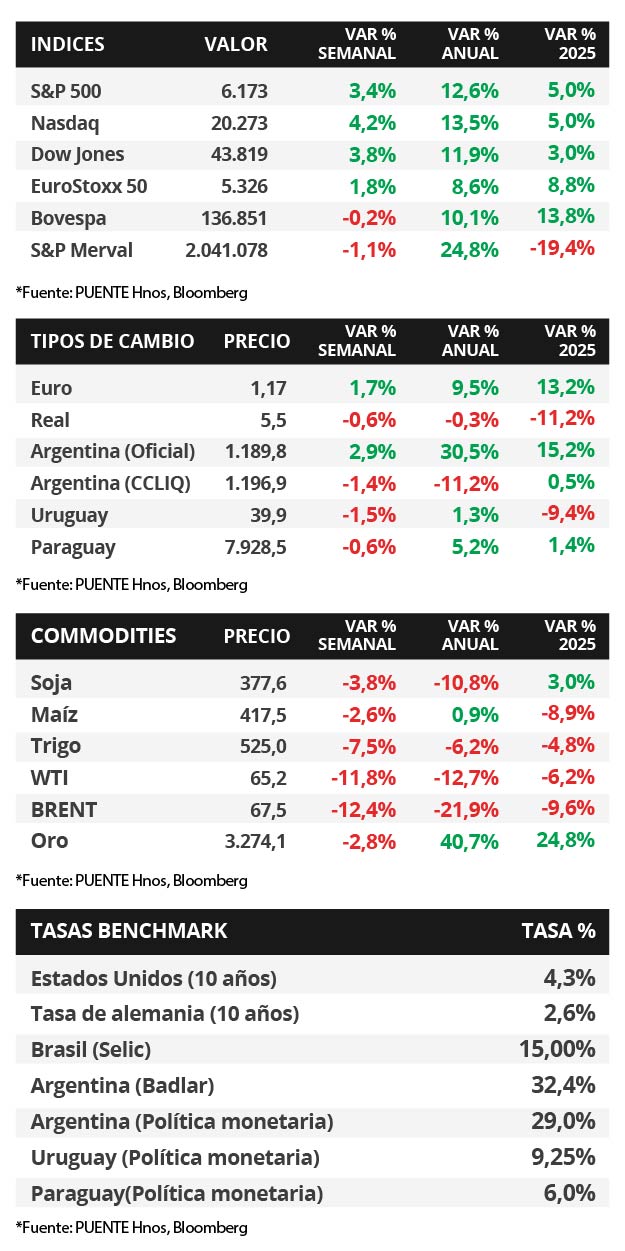

En Estados Unidos, el Producto Bruto Interno (PBI) del 1° trimestre se contrajo a un ritmo de -0,5% anualizado cuando se esperaba un -0,2%, lo que representa la primera contracción de la actividad desde 2022; mientras que el índice de precios de gasto en consumo personal (PCE) -medida de inflación preferida por la Reserva Federal (Fed) para decisiones de política monetaria- de mayo avanzó +2,7% interanual en la medición que excluye alimentos y combustibles (núcleo). Esta semana, la atención estará en los datos de la evolución del mercado laboral de junio, proyectándose un desempleo de 4,3% y la creación de 116 mil nuevos puestos de trabajo. En otro plano, tras el acuerdo alcanzado entre Israel e Irán luego de la intervención militar norteamericana, se aminoró la volatilidad del mercado, con el Nasdaq y el S&P 500 marcando nuevos máximos históricos. En tanto, los rendimientos de los bonos del Tesoro americano se comprimieron a lo largo de toda la curva, con el bono a 1 año finalizando en 3,97% y aquel a 10 años en 4,27%. Dado que la entidad ratificó una postura de cautela por los riesgos al alza en la inflación y el desempleo, este escenario redunda en rendimientos nominales más elevados hoy frente a los que podrían obtenerse en los próximos meses para bonos con grado de inversión, siendo más adecuado posicionarse en tramos menores a 5 años de duración por su menor sensibilidad a los cambios en la tasa de interés. En Argentina, las letras capitalizables (LECAP) más cortas fueron las de mayor adjudicación en la última licitación de junio. A su vez, la economía se expandió en el primer trimestre del 2025. La provincia de Córdoba emitió bonos globales a 2032, siendo la primera en acceder al financiamiento externo desde diciembre de 2017. En la semana, serán publicados los ingresos tributarios de junio junto al Relevamiento de Expectativas de Mercado (REM), al igual que la actividad económica (EMAE) de abril y la confianza en el gobierno (ICG) de junio.

Monitor Semanal

Internacional

La atención de la semana en Estados Unidos permanecerá en el plano político respecto a las negociaciones por la política comercial con los diversos países, mientras que se conocerá la evolución del mercado laboral de junio, proyectándose un desempleo del 4,3% y la creación de 116 mil nuevos puestos de trabajo. En la Eurozona se divulgará la inflación preliminar de junio, siendo la expectativa alzas interanuales de +2% y de +2,3% en la medición núcleo; a la vez que en China se publicarán los PMI de junio elaborados por la agencia Caixin.

En Estados Unidos, el PBI del 1° trimestre retrocedió a un ritmo de -0,5% anualizado frente al -0,2% esperado, a contramano del dato del 4° trimestre (+2,4%) y representando la primera contracción desde el 2° trimestre de 2022. En tanto, la inflación PCE -referencia de la Fed para decisiones de política monetaria- de mayo anotó +0,1% mensual y +2,3% interanual, acorde a lo esperado, mientras que la medición sin alimentos ni combustibles resultó superior a las estimaciones, al marcar +0,2% mensual y +2,7% interanual. Vale destacar que las variaciones interanuales se aceleraron tras dos meses consecutivos de bajas.

En este entorno, los rendimientos de los bonos del Tesoro americano se comprimieron a lo largo de toda la curva en la semana. Así, el bono a 1 año pasó de 4,06% a 3,97%, el de 3 años de 3,86% a 3,71% y aquel a 10 años de 4,38% a 4,27%. Por su parte, los bonos corporativos con Grado de Inversión (ETF LQD) tuvieron un rendimiento promedio del 5,5%. En otro orden, los índices de acciones finalizaron al alza, con el Nasdaq y el S&P 500 alcanzando nuevos máximos históricos en la rueda del viernes.

En el escenario geopolítico, Irán e Israel pactaron un alto el fuego luego de 12 días de ataques continuos, que se produjo tras la intervención militar de Estados Unidos contra las centrales nucleares en Irán. En consecuencia, las cotizaciones del crudo Brent y WTI retrocedieron -12,4% y -11,8% en la semana hasta USD 67,5 y USD 65,2 el barril, respectivamente.

En Latinoamérica, el Banco Central de México bajó la tasa de política monetaria hasta el 8% desde el 8,5% previo, en línea con las expectativas. El ajuste representa el octavo efectuado en forma consecutiva, y desde la entidad destacaron que los recortes futuros podrían ser de menor magnitud, ante la incertidumbre por la política comercial de Estados Unidos. Por ende, el tipo de cambio cedió -1,7% semanal, mientras que el rendimiento del bono soberano en dólares a 10 años finalizó en 5,90% desde el 5,94% de inicios de la semana.

Argentina

La atención de la semana, en materia de datos, estará en la difusión de la recaudación tributaria de junio y en el Relevamiento de Expectativas de Mercado (REM). Asimismo, se dará a conocer el Índice de Confianza en el Gobierno (ICG) de junio junto al Estimador Mensual de Actividad Económica (EMAE) de abril de 2025. En otro plano, el día jueves, el Tesoro publica las condiciones de la primera licitación de deuda de julio, a realizarse el próximo lunes.

Los bonos soberanos en dólares presentaron subas generalizadas de precios en la última semana. Aquellos bajo legislación extranjera avanzaron +2,7% en promedio, destacando el GD41 (+3,0%). Los títulos bajo ley local replicaron la dinámica en +2,4% y el riesgo país cerró la semana 685 puntos básicos. En cuanto a la renta fija en pesos, los bonos Dollar-Linked se vieron mayormente favorecidos frente al resto de los activos en moneda local.

El índice de acciones S&P Merval exhibió un retroceso del -1,1% en la semana. La gran mayoría de los sectores presentó movimientos a la baja. El más afectado fue Utilities y Energía (-4,1%), mientras que el segmento de Materiales Básicos se vio ampliamente favorecido (+10,1%). En tanto, el índice medido en dólares vio una ligera suba +0,3%.

El tipo de cambio oficial (Com. A3500) cerró en $1.189,8 por dólar tras una suba semanal del +2,9%. En dirección contraria, el tipo implícito en bonos (CCL) experimentó un retroceso del -1,4% para llegar a los $1.196,9 por dólar. En consecuencia, la brecha cambiaria cerró en 0,6%.

El Gobierno colocó $6,1 billones en la última licitación de deuda en pesos y las letras capitalizables (LECAP) a 1 y 2 meses concentraron el 90% del total adjudicado. Por otro lado, el Producto Interno Bruto (PIB) se expandió +5,8% interanual en el primer trimestre del 2025 y la variación desestacionalizada respecto al trimestre anterior fue de +0,8%. Además, la provincia de Córdoba emitió un bono por USD 725 millones en el mercado internacional, su vencimiento es al 2032 y con una tasa de interés anual del 9,75% a pagar de forma semestral.

Informe Semanal de Mercados

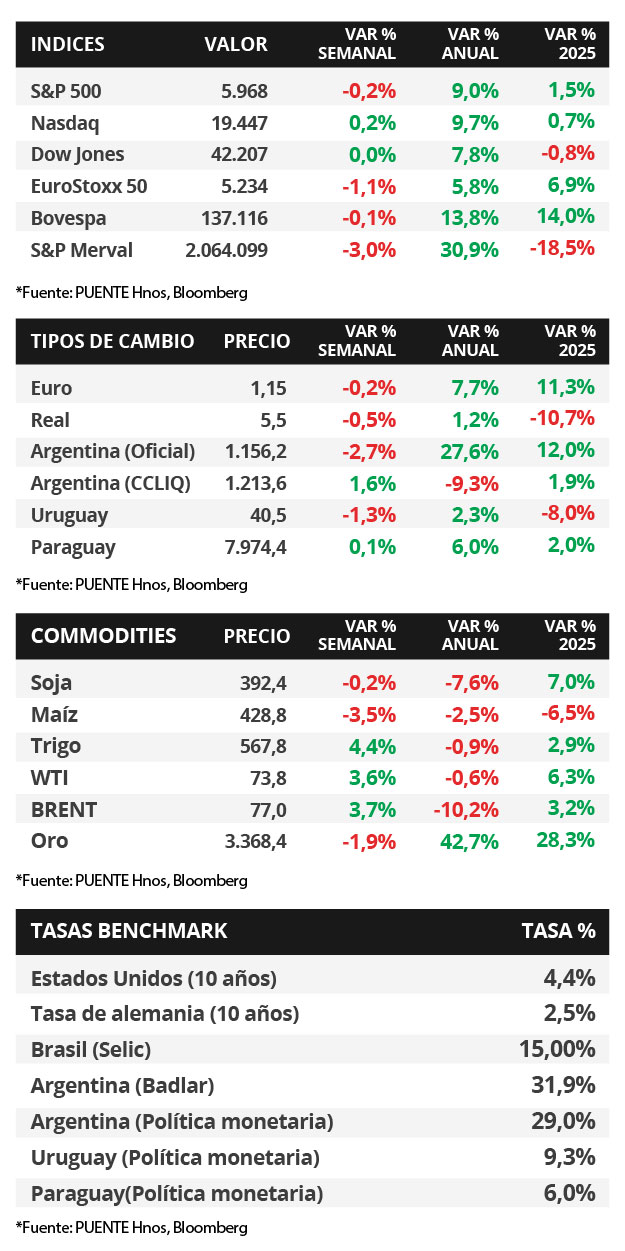

La Reserva Federal de Estados Unidos (Fed) mantuvo sin cambios la tasa de interés en el rango de 4,25%-4,50%, acorde a las expectativas. Asimismo, ratificó la previsión de 2 recortes para 2025, en línea con lo esperado y proyectado en marzo, lo que ubicaría la tasa de interés en un rango entre 3,75%-4,0% a finales de año. En términos de perspectivas, para 2025 la entidad redujo su proyección de crecimiento (+1,4%), mientras que espera mayor inflación PCE (mide el gasto en consumo personal y es la medida preferida por la Fed para decisiones de política monetaria: +3,1% en la medición sin alimentos ni combustibles -núcleo-) y desempleo (4,5%). En el plano geopolítico, tras el recrudecimiento del conflicto en Medio Oriente, Estados Unidos decidió bombardear tres instalaciones nucleares de Irán durante el fin de semana, generando daños severos en su programa nuclear. Esta semana, la atención estará en torno al desarrollo de este conflicto, en tanto, se publicará el índice de precios PCE de mayo, y en la estimación final del Producto Bruto Interno (PBI) del 1° trimestre. En este entorno, los rendimientos de los bonos del Tesoro se comprimieron en su mayoría en la semana, con el bono a 1 año finalizando en 4,06% y aquel a 10 años en 4,38%. Dado que la entidad ratificó una postura de cautela por los riesgos al alza en la inflación y el desempleo, este escenario redunda en rendimientos nominales más elevados hoy frente a los que podrían obtenerse en los próximos meses para bonos con grado de inversión, siendo más adecuado posicionarse en tramos menores a 5 años de duración por su menor sensibilidad a los cambios de perspectivas sobre el sendero de la tasa de interés. En Argentina, el Sector Público Nacional registró un nuevo superávit primario y financiero en mayo. A su vez, en el mismo mes, la balanza comercial fue superavitaria y los precios mayoristas vieron un retroceso mensual. Los bonos soberanos en dólares operaron a la baja, mientras que en los títulos soberanos en pesos se destacó la parte más corta de la curva. En la semana se llevará a cabo la segunda licitación de deuda del Tesoro de junio. Además, se conocerán las cuentas nacionales del primer trimestre del 2025 y el Índice de Confianza en el Gobierno (ICG) de junio.

Monitor Semanal

Internacional

La atención de la semana en Estados Unidos permanecerá en el plano político respecto a las negociaciones por la política comercial y el conflicto geopolítico en Medio Oriente. Además, se publicará la inflación PCE de mayo, proyectándose alzas interanuales de +2,2% y de +2,6% en la medición que excluye núcleo; y la estimación final del Producto Bruto Interno (PBI) del 1° trimestre, para lo cual se prevé un -0,2% anualizado. En la Eurozona se conocerán los datos preliminares de los Índices de Gerentes de Compras (PMI’s por sus siglas en inglés) sectoriales de junio. En Latinoamérica, el Banco Central de México divulgará su decisión de política monetaria, esperándose un recorte en la tasa de interés hasta el 8% desde el 8,5% actual.

La Fed mantuvo sin cambios la tasa de interés en el rango actual de 4,25%-4,50%, acorde a las expectativas. La entidad considera que la actividad continuó expandiéndose, y el mercado laboral está sólido, con el desempleo estable, en tanto la inflación sigue algo elevada, por lo cual mantuvo la estimación de tasa de interés en un rango entre 3,75%-4,0% para finales de año, lo que implicaría 2 recortes de un cuarto de punto porcentual. En términos de proyecciones macroeconómicas, para 2025 se observó una corrección a la baja en la expectativa de crecimiento al +1,4% anual desde el +1,7% previo, mientras que se prevé una tasa de desempleo en 4,5% (frente al 4,4% anterior). No obstante, se revisó al alza la perspectiva de inflación PCE hasta el +3% interanual y +3,1% en la medición núcleo, versus los proyectados en marzo de +2,7% y +2,8%, respectivamente.

Con este panorama, los rendimientos de los bonos del Tesoro americano se comprimieron en la mayoría de los vencimientos en la semana. Mientras que el bono a 1 año se mantuvo en 4,06%, el de 3 años pasó de 3,91% a 3,86% y aquel a 10 años de 4,41% a 4,38%. Por su parte, los bonos corporativos con Grado de Inversión (ETF LQD) tuvieron un rendimiento promedio del 5,6%. En otro orden, los índices de acciones finalizaron mixtos, destacando el Nasdaq con un leve aumento de +0,2%.

En el plano geopolítico, Estados Unidos implementó la “Operación Martillo de Medianoche” contra Irán, que consistió en bombardear tres instalaciones nucleares durante el fin de semana, tras la escalada en las tensiones en Medio Oriente. Esta operación histórica fue llevada a cabo mediante la utilización de aviones bombarderos B-2 Spirit, incapaces de ser detectables y con la capacidad de lanzar bombas de 13.600 kg. El ataque generó daños severos, y desde Teherán advirtieron que estarían evaluando represalias frente a las hostilidades recibidas.

En la Eurozona, la inflación de mayo se desaceleró en todas las mediciones y resultó en línea con las expectativas, al anotar alzas de +1,9% interanual y +2,3% en la medición núcleo, sin cambios a nivel mensual. En otro orden, el Banco de Inglaterra decidió mantener inalterada la tasa de interés en el 4,25%, acorde a lo esperado.

En Latinoamérica, el Banco Central de Brasil elevó la tasa de referencia hasta el 15% desde el 14,75% previo, representando el nivel más elevado desde mayo de 2006, en el actual contexto de incertidumbre. En tanto, en Chile, la autoridad monetaria dejó sin cambios la tasa de interés en el 5% actual por cuarta vez consecutiva.

Argentina

La atención de la semana, en materia de datos, estará en la estimación preliminar del Producto Interno Bruto (PIB) y de la balanza de pagos del primer trimestre de 2025. Asimismo, el Índice de Confianza en el Gobierno (ICG) y la encuesta de Expectativas de Inflación (EI) de junio serán difundidos por la Universidad Torcuato Di Tella. Además, el miércoles será la segunda licitación del mes, en la que el Gobierno enfrenta vencimientos por $10,4 billones.

Los bonos soberanos en dólares operaron a la baja en la semana. Los títulos bajo legislación extranjera retrocedieron -1,3% en promedio, las mermas se concentraron en el tramo más largo de la curva. En tanto, el riesgo país superó los 700 puntos básicos y se ubicó en 726 pbs. En cuanto a los bonos soberanos en pesos, se vieron movimientos mixtos y el tramo más corto de la curva fue el más favorecido, destacando las letras capitalizables (LECAPs) en +0,8%.

El índice de acciones S&P Merval extendió su caída, con una baja semanal del -3,0% y acumula un descenso del -18,5% en el año. Todos los sectores del panel líder se vieron afectados, el menos favorecido fue Materiales Básicos (-5,2%). Por su parte, el índice medido en dólares agudizó su baja y la variación semanal fue del -4,5% y la acumulada en el año del -20,0%.

El tipo de cambio oficial (Com. A3500) cerró en $1.156,2 por dólar luego de una caída semanal del -2,7%. Asimismo, el tipo implícito en bonos (CCL) avanzó +1,6% y llegó hasta los $1.213,6 por dólar. En consecuencia, la brecha entre las cotizaciones cerró en 5,0%.

En mayo, el Sector Público Nacional (SPN) registró un superávit primario de +$1,69 billones y financiero de +$0,66 billones. A su vez, al quinto mes del año acumuló un saldo primario y financiero en torno al +0,8% y +0,3% del PIB respectivamente. Además, en el mismo mes, la balanza comercial anotó un superávit de +USD 608 millones, donde las exportaciones cayeron -7,4% interanual y las importaciones crecieron +29,4%. Por último, el Índice de precios internos al por mayor (IPIM) vio una baja mensual del -0,3% en mayo.