Semanal de mercados

Informe Semanal de Mercados

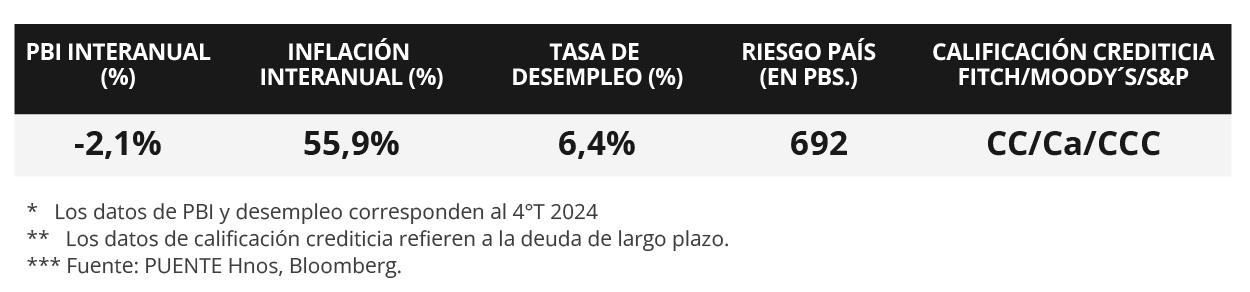

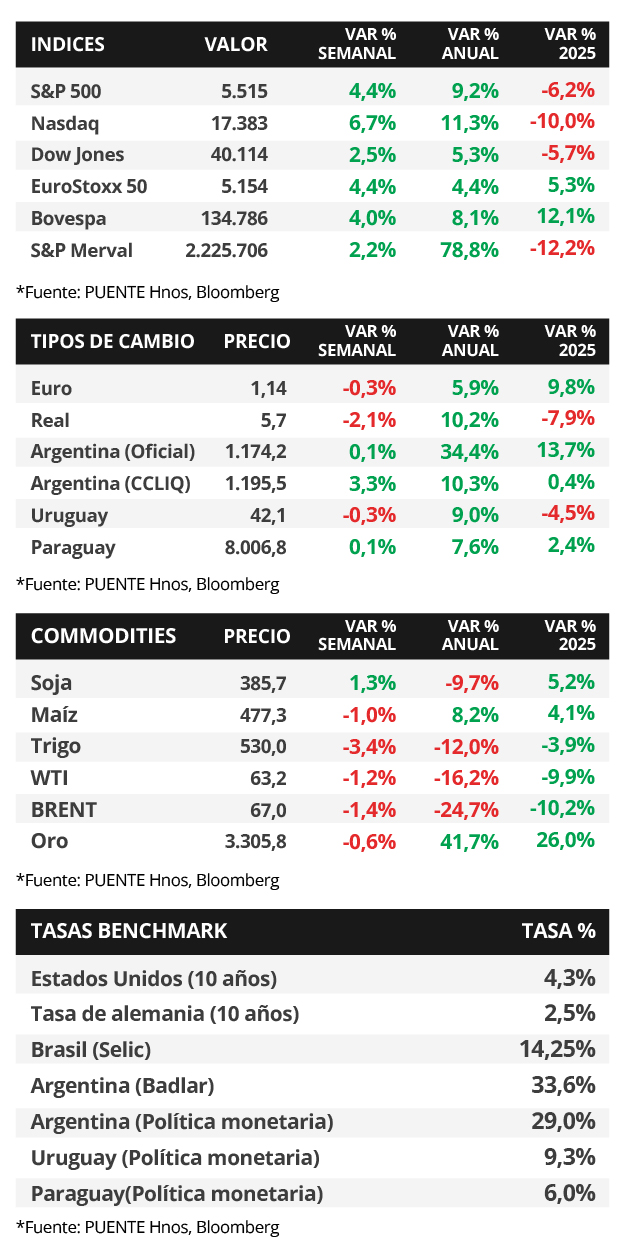

En Estados Unidos, los principales índices de acciones finalizaron la semana positivos, liderando la tendencia el Nasdaq con +6,7%, seguido por el S&P 500 con +4,4%, luego de que Donald Trump moderara el tono de sus comentarios sobre la política monetaria llevada a cabo por Jerome Powell, presidente de la Reserva Federal (Fed), y respecto a los aranceles contra China. Esta semana, la atención continuará en la agenda política y económica, puesto que se publicará la inflación PCE -referencia de la Fed para decisiones de política monetaria- de marzo, la evolución del mercado laboral de abril y la 1° estimación del Producto Bruto Interno (PBI) del 1° trimestre del año. En este contexto, los rendimientos de los bonos del Tesoro se comprimieron a lo largo de toda la curva en la semana, con el bono a 1 año cerrando en 3,95% y aquel a 10 años en 4,26%. Es esperable que la Fed realice entre 2 y 3 recortes de un cuarto de punto porcentual en la tasa de referencia (hoy en 4,5%), ante un eventual debilitamiento del mercado laboral que podría derivar de una mayor desaceleración de la actividad económica. Este entorno redunda en rendimientos nominales más elevados en la actualidad frente a los que podrían obtenerse en los próximos meses para bonos con grado de inversión, donde luce más conveniente posicionarse en tramos menores a 5 años de duración por su menor sensibilidad a los cambios de perspectivas sobre el sendero de la tasa de interés. En Argentina, el Tesoro realizó la segunda licitación de deuda del mes en la que colocó $5,23 billones. En ese sentido, los instrumentos a tasa fija de más corta duración fueron los de mayor adjudicación. Además, hubo una expansión mensual de la actividad en febrero. Por su parte, los bonos soberanos en dólares operaron al alza. En la semana se conocerá el Índice de Confianza en el Gobierno (ICG) de abril de la Universidad Torcuato Di Tella (UTDT).

Monitor Semanal

Internacional

La atención de la semana en Estados Unidos continuará en la agenda política y económica, ya que se publicará el índice de precios de gasto en consumo personal (PCE) -medida de inflación preferida por la Fed para decisiones de política monetaria- de marzo, estimándose alzas interanuales de +2,2% y de +2,6% en la medición que excluye alimentos y combustibles (núcleo). A su vez, se conocerá la evolución del mercado laboral de abril, proyectándose un desempleo del 4,2% y la creación de 125 mil nuevos puestos de trabajo, y la 1° estimación del PBI del 1° trimestre, para lo cual se prevé un +0,3% anualizado. En la Eurozona también se divulgará el PBI del 1° trimestre, esperándose un +1,1% interanual; en tanto, en Japón habrá reunión de política monetaria, estimándose que se deje sin cambios la tasa de referencia en el 0,5% actual. En Latinoamérica, se divulgará en México el PBI del 1° trimestre, y en Chile tendrá lugar la decisión de tasa de interés, que se encuentra en el 5%.

Luego de que Donald Trump moderara su discurso respecto al accionar de política monetaria de Powell, titular de la Fed, y a los aranceles que podrían definirse contra China, los índices de acciones cerraron la semana al alza, con el Nasdaq anotando un +6,7%, seguido por el S&P 500 con +4,4%. Por su parte, los rendimientos de los bonos del Tesoro americano se comprimieron a lo largo de toda la curva durante la semana, con el bono a 1 año pasando de 3,96% a 3,95%, el de 3 años pasó de 3,8% a 3,75% y aquel a 10 años de 4,32% a 4,26%. En tanto, los bonos corporativos con Grado de Inversión (ETF LQD) tuvieron un rendimiento promedio del 5,6%.

En el inicio de la temporada de balances empresariales del 1° trimestre de 2025, Alphabet, AbbVie, Verizon, Lockheed Martin, IBM y T-Mobile US, reportaron ganancias por acción (BPA) e ingresos por encima de los esperados; en tanto, AT&T y Colgate-Palmolive solo superaron la proyección de ingresos pero no la de BPA. Por su parte, Tesla y Procter & Gamble presentaron BPA e ingresos por debajo de las expectativas. Esta semana publicarán resultados Microsoft, Meta Platforms, Apple, Amazon, Caterpillar, Coca-Cola, Mastercard, McDonald's, Visa, Novartis, entre las principales compañías.

En Estados Unidos, el Índice de Gerentes de Compras (PMI por sus siglas en inglés) manufacturero elaborado por S&P Global se ubicó en 50,7 puntos en abril, por encima del estimado de 49 puntos y del registro de marzo. En tanto, el del sector de servicios anotó 51,4 puntos, inferior a las expectativas (52,8 puntos). Vale destacar que representa un indicador adelantado de actividad, y un dato superior a 50 puntos supone expansión, mientras que uno por debajo contracción de la actividad.

En relación al desempeño de la deuda soberana de Latinoamérica, los rendimientos de los bonos en dólares a 10 años en Brasil y México pasaron de 6,78% y 6,42% a inicios de la semana previa, hasta el nivel actual de 6,50% y 6,17%, respectivamente.

Argentina

La atención de la semana en materia de datos estará en el Índice de Confianza en el Gobierno (ICG) referentes al mes de abril de la Universidad Torcuato Di Tella (UTDT). Por otro lado, la evolución del tipo de cambio en la tercera semana de las bandas cambiarias será foco de atención.

Los bonos soberanos en dólares presentaron una suba generalizada de precios en la semana. Aquellos bajo ley extranjera avanzaron +2,5% en promedio, los más destacados fueron GD38 (+3,4%) y GD41 (+3,1%). Los títulos bajo legislación local siguieron la misma dirección (+2,9%). El riesgo país cayó en -34 puntos básicos (pbs) semanal y cerró en 692 pbs.

El índice de acciones S&P Merval avanzó +2,2% en los últimos 7 días. Los sectores del panel líder exhibieron resultados mixtos, el más favorecido fue el Financiero (+4,0%). En tanto, el índice medido en dólares retrocedió -1,1%.

En la segunda semana del nuevo esquema cambiario, el tipo de cambio oficial cerró en $1.174 por dólar tras un alza marginal del +0,1%. Asimismo, el tipo implícito en bonos (CCL) escaló hasta los $1.195 por dólar. La brecha entre ambas cotizaciones cerró en 1,8%.

Los instrumentos a tasa fija en pesos de menor duración fueron los de mayor adjudicación en la última licitación, cuya tasa efectiva mensual de corte estuvo en torno al 2,73%. El Gobierno colocó deuda por un total de $5,23 billones. Por otro lado, El estimador mensual de actividad económica (EMAE) exhibió una suba mensual desestacionalizada del +0,8% en y una expansión interanual del +5,7%.