Semanal de mercados

Informe Semanal de Mercados

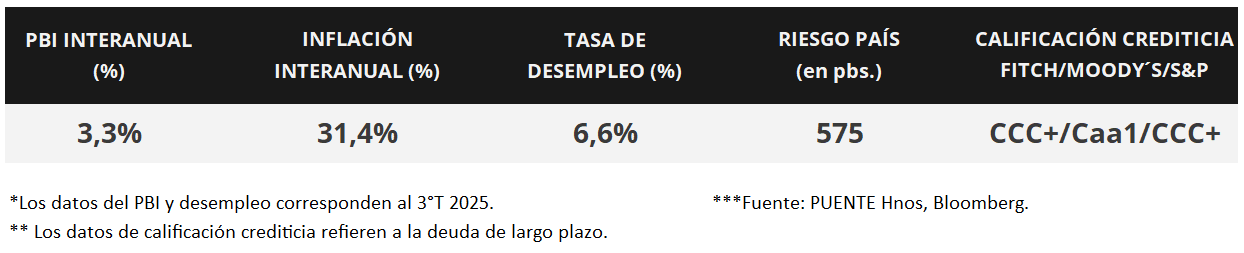

En Estados Unidos, el Producto Bruto Interno (PBI) del 3° trimestre arrojó un crecimiento de +4,3% anualizado, representando el mejor desempeño en dos años, y superando la expectativa del consenso de analistas de +3,3%, de acuerdo a la primera de las tres estimaciones. En una semana nuevamente corta por la celebración de Año Nuevo, el foco de atención estará en la publicación de las minutas de la última reunión de política monetaria de la Reserva Federal (Fed), en la que se decidió un recorte en la tasa de interés hasta el 3,75%. En este entorno, la curva de rendimientos de los bonos del Tesoro americano mostró resultados mixtos, con el bono a 1 año en 3,48% y aquel a 10 años en 4,13%. Con la tasa de referencia manteniéndose elevada en términos históricos, y con la expectativa de un único recorte para el próximo año, es posible obtener rendimientos nominales más altos hoy frente a los que podrían conseguirse más adelante para bonos con grado de inversión, siendo conveniente posicionarse en tramos menores a 5 años de duración por su menor sensibilidad a cambios en la tasa de interés. En Estados Unidos, la inflación de noviembre resultó por debajo de las expectativas, al anotar un incremento interanual de +2,7% y de +2,6% en la medición que excluye alimentos y combustibles (núcleo). En lo que respecta al mercado laboral, se conoció información de los últimos dos meses: en octubre se perdieron -105 mil puestos de trabajo, mientras que en noviembre se crearon 64 mil nuevos puestos, superando la proyección de 50 mil puestos. Asimismo, la tasa de desempleo se elevó hasta el 4,6% en noviembre, por encima del 4,5% previsto. La atención de la semana estará en la publicación de la primera estimación del Producto Bruto Interno (PBI) del 3° trimestre, siendo la expectativa un crecimiento de +3,2% anualizado. En este entorno, los rendimientos de los bonos del Tesoro americano se comprimieron a lo largo de toda la curva, con el bono a 1 año en 3,50% y aquel a 10 años en 4,15%. Puesto que la tasa de referencia se encuentra elevada en términos históricos, es posible obtener rendimientos nominales más altos hoy frente a los que podrían conseguirse más adelante para bonos con grado de inversión, siendo conveniente posicionarse en tramos menores a 5 años de duración por su menor sensibilidad a cambios en la tasa de interés. Por su parte, el Banco Central Europeo mantuvo sin cambios la tasa de referencia en el 2,15% actual, elevando sus proyecciones de crecimiento e inflación para el próximo año. En Argentina, el Banco Central anunció nuevas medidas vinculadas a la política cambiaria y monetaria que entrarán en vigencia a partir del 1 de enero de 2026. Por su parte, los activos argentinos respondieron de manera favorable en la tercera semana de diciembre. Además, en noviembre, se registró un nuevo superávit fiscal y comercial. Al mismo tiempo, hubo una leve expansión del Producto Interno Bruto (PIB) en el tercer trimestre de 2025. En esta semana se dará a conocer la actividad económica mensual de octubre y el balance cambiario de noviembre por parte del BCRA.

Monitor Semanal

Internacional

El foco de la semana en Estados Unidos estará en la publicación de las actas de la última reunión de política monetaria de la Reserva Federal (Fed), en la que se redujo la tasa de referencia hasta el rango entre 3,5%-3,75%. Asimismo se divulgará el Índice de Gerentes de Compras (PMI’s por sus siglas en inglés) manufacturero de diciembre, elaborado por S&P Global, para Estados Unidos, Eurozona y Reino Unido. Vale destacar que este índice es un indicador adelantado de actividad, cuya medición por encima de 50 puntos supone expansión, y una inferior a dicho umbral contracción de la actividad.

En Estados Unidos, el PBI del 3° trimestre se expandió a un ritmo de +4,3% anualizado, de acuerdo a la primera de las tres estimaciones que se realizan. Este desempeño se ubicó por encima del +3,3% esperado por el consenso de analistas, y representó la mayor tasa de crecimiento de la actividad de los últimos dos años.

Por otro lado, se conoció la evolución de la producción industrial de noviembre, que anotó un +2,5% interanual, el mejor registro en el año, y un +0,2% en la comparación mensual. En tanto, el índice de Confianza del Consumidor de diciembre elaborado por The Conference Board marcó 89,1 puntos, inferior a lo proyectado, pero superando el desempeño de noviembre.

En este escenario, la curva de rendimientos de los bonos del Tesoro americano mostró comportamientos dispares, con el bono a 1 año pasando de 3,50% a 3,48%, el de 3 años de 3,52% a 3,53% y el de 10 años de 4,15% a 4,13%. Por otro lado, los bonos corporativos con Grado de Inversión (ETF LQD) cerraron con un rendimiento promedio del 5,3%. En otro orden, los índices de acciones operaron al alza en una semana corta, destacando el S&P 500 con un +1,4%.

En Reino Unido también se publicó el PBI del 3° trimestre, que anotó un incremento de +1,3% interanual y +0,1% trimestral, en línea con las estimaciones. En este entorno, la libra esterlina subió +0,9% en la semana hasta los 1,35 dólares por libra.

Argentina

En esta última semana del año no se esperan publicaciones relevantes de datos estadísticos, así como no se realizarán licitaciones de instrumentos financieros por parte del gobierno.

El Índice de Confianza en el Gobierno (ICG) disminuyó -0,1% en diciembre respecto al mes anterior. Así, el índice de la Universidad Torcuato Di Tella se ubica en 2,46 puntos en una escala de 0 a 5, lo que representa un nivel de confianza en torno al 49,2%. Asimismo, la variación interanual del ICG es de -7,2%.

El Estimador Mensual de Actividad Económica (EMAE) de octubre registró una disminución del -0,4% respecto a septiembre, en la medición desestacionalizada. No obstante, la variación interanual mostró un crecimiento del 3,2%.

En la semana del 22 al 26 de diciembre los bonos soberanos en dólares operaron relativamente estables. Los títulos bajo ley extranjera descendieron -0,1% en promedio y bajo legislación local finalizaron la semana en el mismo nivel que la anterior. El riesgo país se mantuvo en la zona de los 570 puntos básicos.

En tanto, los títulos soberanos en pesos retrocedieron en la mayoría de los activos, en un contexto de suba de tasas en el mercado de dinero. Así, los bonos duales con opción TAMAR bajaron -0,6%, los bonos a tasa fija descendieron -0,2% y los ajustados por CER presentaron una variación de -0,1%, en promedio.

Por su parte, el índice de acciones S&P Merval retrocedió -0,9%. El segmento menos favorecido fue el de Materiales Básicos (-4,6%) ante las bajas de ALUA (-6,8%) y TXAR (-5,9%), aunque LOMA subió +1,0%. El índice medido en dólares (CCL) subió +1,1% y se ubica en 2.050,3 puntos.