Semanal de mercados

Informe Semanal de Mercados

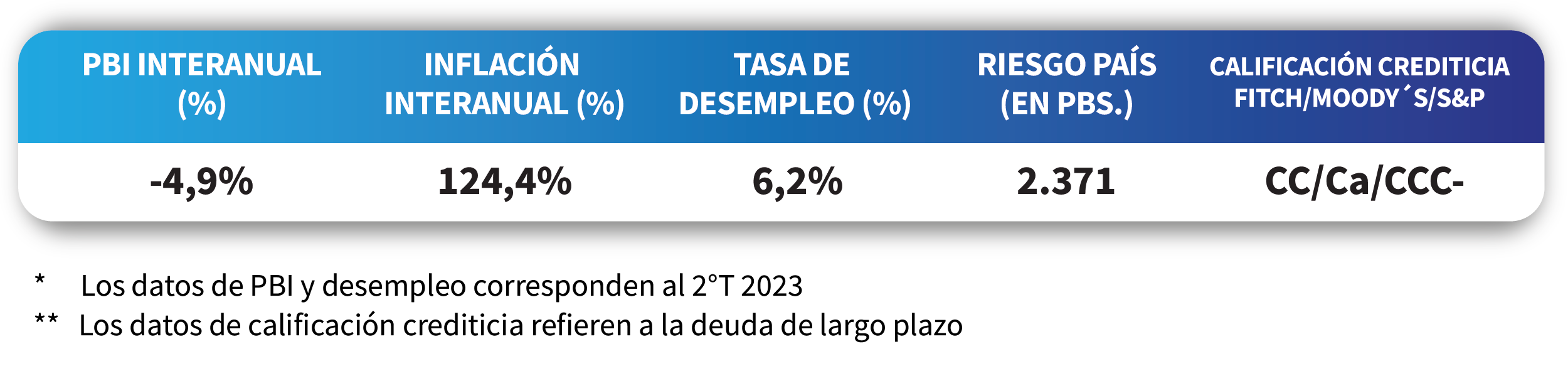

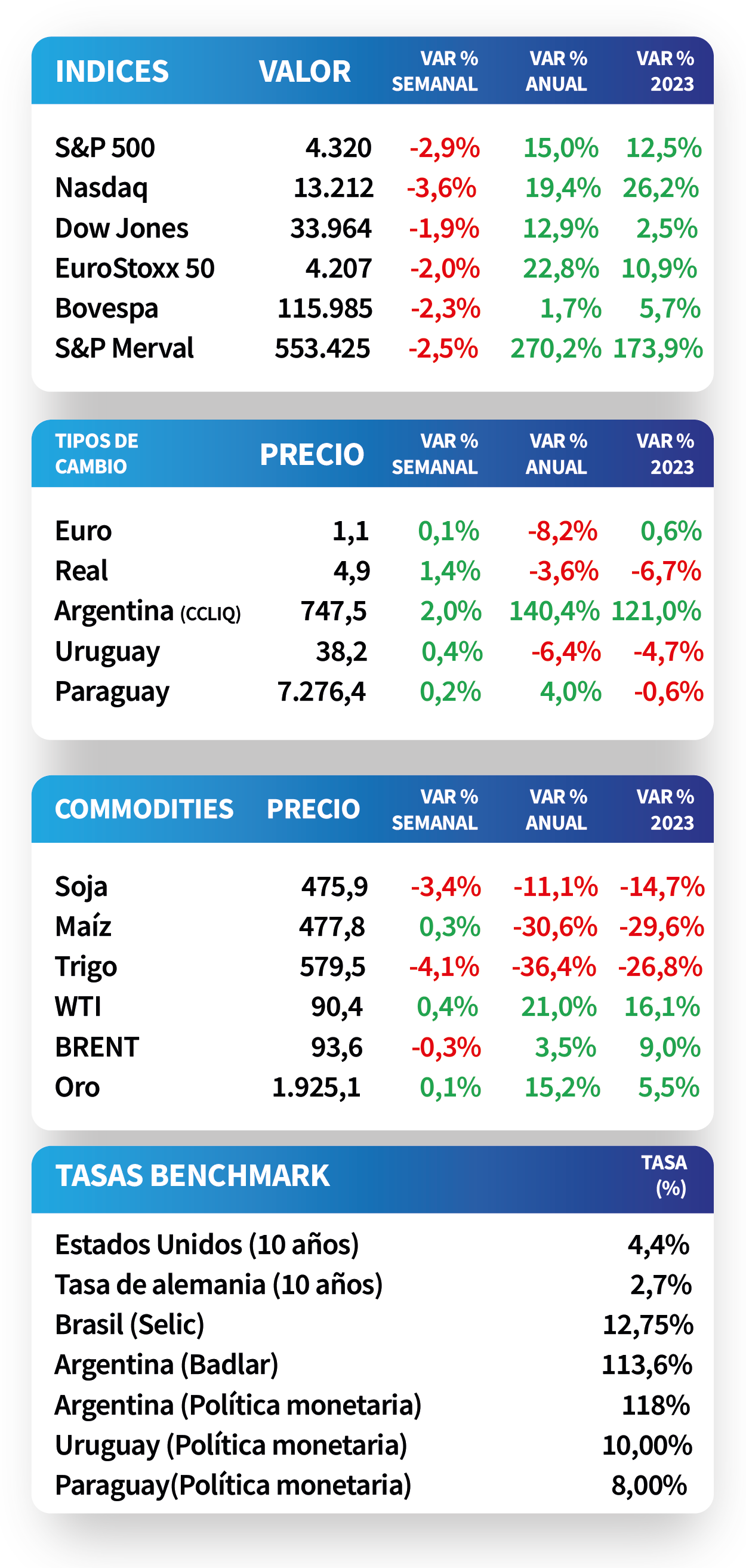

La Reserva Federal de Estados Unidos (Fed) mantuvo inalterada la tasa de referencia en el rango de 5,25%-5,5% actual, en línea con las expectativas. Sin embargo, se prevé que las tasas elevadas se mantengan por más tiempo, siendo la estimación para este año de 5,6%, lo que implicaría un alza adicional. En concreto, la probabilidad descontada del mercado de ese ajuste es del 31% en noviembre y 53% para diciembre. En consecuencia, los rendimientos de los bonos del Tesoro americano se ampliaron a lo largo de todos los vencimientos durante la semana, alcanzando el correspondiente a 1 año el 5,45%, a 3 años 4,80% y 10 años 4,44%. Por su parte, en Brasil, el Banco Central redujo la tasa de interés hasta 12,75%, en línea con lo esperado. Adicionalmente, la actividad económica de julio avanzó +0,4% mensual (superando lo estimado) y +0,7% interanual, acumulando una mejora de +3,2% en el año. En Argentina, el déficit fiscal primario fue de $36.964 millones en agosto, alcanzando en el año los $2,25 billones, equivalente al 1,6% del Producto Bruto Interno (PBI). Si bien este desempeño está en línea con la proyección del Fondo Monetario Internacional (FMI), se espera que el déficit alcance el 1,9% del PBI este año.

Monitor Semanal

Internacional

La Reserva Federal de Estados Unidos (Fed) mantuvo inalterada tasa de política monetaria en el rango actual de 5,25%-5,5%, en sintonía con las expectativas. Sin embargo, Jerome Powell, presidente de la entidad, afirmó que se mantendrá la tasa en niveles elevados por un tiempo más prolongado, dado que la inflación muestra resistencia a la baja y la actividad es resiliente.

Respecto a la actualización trimestral de las proyecciones macroeconómicas y del sendero de tasas, se prevé menos flexibilización el próximo año, al mantener la tasa en 5,6% en 2023 y ubicarla en 5,1% en 2024 (4,6% la previsión de junio). En este sentido, la probabilidad descontada del mercado de un alza adicional este año de 25 puntos básicos es del 31% en noviembre y 53% para diciembre, en tanto que, recién a mediados de junio podría observarse una relajación de la política implementada.

Con respecto a la inflación, se revisó ligeramente al alza para este año hasta el +3,3% (+3,2% previo) y en +2,5% para 2024. A la vez, la medición de inflación núcleo -que excluye alimentos y energía- cerraría en torno al +3,7% este año (+3,9% estimado en junio) y en +2,6% el próximo. En términos de actividad, se espera mayor crecimiento del Producto Bruto Interno (PBI), que estaría en +2,1% y +1,5% para 2023 y 2024, respectivamente.

En este contexto, los rendimientos de los bonos del Tesoro americano cerraron la semana con ampliaciones a lo largo de todos los vencimientos. En concreto, el de 1 año pasó de 5,42% a 5,45%, el de 3 años de 4,72% hasta 4,80% y el correspondiente a 10 años desde 4,33% a 4,44%, después de alcanzar en la semana un máximo de 4,5% en 16 años. Por su parte, el rendimiento promedio de los bonos corporativos con Grado de Inversión (ETF LQD) se ubicó en 5,9%, el valor más elevado del último mes. En otro orden, los índices de acciones finalizaron con tendencia bajista, liderando el Nasdaq con -3,6%, seguido por el S&P 500 (-2,9%).

El foco de la semana siguiente en Estados Unidos estará en el dato del índice de precios de gasto en consumo personal (PCE) -medida preferida de inflación por la Fed- de agosto, esperándose incrementos interanuales de +3,5% y +3,9% en la núcleo. Asimismo, se conocerá la estimación final del PBI del segundo trimestre, siendo la expectativa de +2,3% anualizado. En la Eurozona se informará la inflación preliminar de septiembre, siendo las proyecciones interanuales de +4,6% y +4,9% para la núcleo.

Regional

En Brasil, el Banco Central redujo la tasa de interés hasta 12,75%, tras un recorte de medio punto porcentual. Este accionar, previsto por el consenso de analistas, llevó a que el real cierre la jornada con una suba de +0,3% hasta 4,88 por dólar.

Por otro lado, la actividad económica avanzó +0,4% mensual en julio, superando lo estimado (+0,3%). Asimismo, en términos interanuales alcanzó el +0,7%, acumulando en el año una mejora de +3,2%. No obstante, el índice de acciones Bovespa cedió -0,4% en la jornada.

En México, la actividad económica se ralentizó en julio, al subir +0,2% mensual y +3,2% interanual, por debajo de las expectativas (+0,3% mensual y +3,5% interanual). Tras conocerse el dato, el índice de acciones de referencia finalizó con una merma de -0,6%.

En relación al desempeño de la deuda soberana de Latinoamérica, los rendimientos de los bonos soberanos en dólares a 10 años en Brasil y México pasaron de 6,08% y 5,60% posterior al encuentro de la Fed en julio, hasta el nivel actual de 6,68% y 6,10%, respectivamente, luego de que la entidad mantuviera la tasa de referencia sin cambios.

La semana siguiente, el epicentro estará en la reunión de política monetaria del Banco Central de México (la tasa actual es 11,25%) y en el dato de inflación de mitad de septiembre en Brasil. A su vez, se divulgará la tasa de desempleo para México, Brasil y Chile del mes de agosto.

Argentina

El resultado fiscal primario presentó un déficit de $36.964 millones en agosto, reduciéndose -82,4% interanual; mientras que el déficit financiero -contemplando intereses de la deuda- fue de $384.504 millones. Con este desempeño, el déficit primario acumulado en el año asciende a $2,25 billones, equivalente al 1,6% del PBI, en línea con la proyección del Fondo Monetario Internacional (FMI) en la última revisión. No obstante, la meta es del 1,9% del PBI para el 2023.

En este escenario, los bonos soberanos en dólares cedieron -6,1% promedio a lo largo de todos los vencimientos, en línea con el desempeño de mercados emergentes y el global. La tendencia bajista estuvo liderada por los globales, con -7,2% promedio (siendo el GD41 el más afectado), seguidos por los de legislación local con un -5% (siendo la excepción el AL41, que subió +1,1%). Por su parte, el índice de acciones Merval en pesos perdió -2,5% en la semana, traccionado por los sectores Financiero e Industrial (-5,4% y -4,1%, respectivamente). En otro orden, el riesgo país aumentó 202 puntos básicos hasta los 2.371 puntos.

El PBI del segundo trimestre se contrajo -4,9% interanual y -2,8% frente al período enero-marzo, revirtiendo los resultados positivos del primer trimestre. No obstante, en el primer semestre del año, el PBI muestra un crecimiento de +1,5%.

En tanto, la balanza comercial de agosto fue deficitaria, por sexto mes consecutivo, en USD 1.011 millones, como consecuencia de una contracción de las exportaciones (-22,4% interanual) que casi duplicó al de las importaciones (-12,4%).

El foco de la próxima semana estará en el dato de actividad económica de julio, siendo el registro de junio una caída de -4,4% interanual. En tanto, se informarán las ventas minoristas/mayoristas y el desempeño de los salarios en julio, la balanza de pagos del segundo trimestre y la encuesta de expectativas de inflación de la Universidad Torcuato Di Tella.